連鎖はすでに始まっています

5月1日に、アメリカのファースト・リパブリック銀行が経営破綻をしたと報じられていました。

以下の記事に破綻までの時間軸を簡単にまとめています。

(報道) [米地銀ファースト・リパブリック銀行が経営破綻 リーマン以降で最大]という報道 (2023/05/01)

ファースト・リパブリック銀行の破綻は、先月から「時間の問題」だといわれていたのですが、それでも、大手銀行などからの融資等もあり、半月以上も「存続」しました。

なぜ、「時間の問題」だと言えたのかといいますと、

「現在の取り付け(預金の流出)の時代性」

にあります。

以前は、取り付け騒ぎというと、銀行の開行前からドアの前に列をなすというような写真や報道がある時代もありましたが、今は違います。

たとえば、米調査会社ビアンコリサーチ社の CEO が、シリコン・バレー銀行の破綻の後に書いていた以下のような文章からわかります。

(ビアンコリサーチ社の CEO の書き込みより)

> モバイルバンキングの世界へようこそ。ゆっくりとお金を数える銀行の窓口に並ぶことの必要性は今はなくなった。

>

> 420億ドル (約 5兆6000億円)が金曜日の 1日だけで、何千人も並んでいないのにどのように引き出されたのだろうか。

>

> そう、スマートフォンだ。このことは、世界中の銀行家や規制当局を恐怖に陥れるはずだ。 17兆ドル (約 2270兆円)の預金ベース全体が、即時の流動性を持つトリガーとなっているのだ。

これは、以下の 3月の記事に全文があります。

[記事] アメリカの銀行破綻の連鎖の最大の原因が、「パンデミックの景気刺激策とロックダウンの影響」であることを知る

In Deep 2023年3月13日

スマートフォンでもパソコンでも、ともかく、一瞬で大量の預金の流出が起きる時代となっています。土曜や日曜さえ、あるいは深夜や早朝でさえ関係なくなりました。

では、どのようなときに、人々は「その銀行からお金を他行へ移動しよう」と思うのかというと、それは単純で、

「悪い話が出たとき」

です。

たとえば、シリコン・バレー銀行にしても、突然の株価の暴落というようなことがあったのですが、普通の人なら、「うーん、まあ一応は…」と、全額ではないにしても、一部を移動させたり出金することを考えるかと思います。

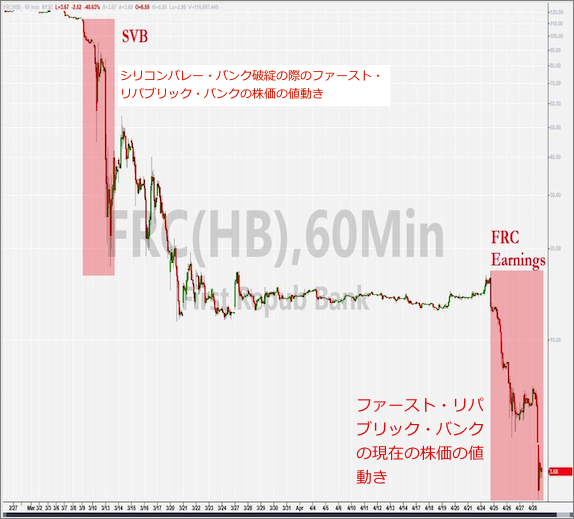

5月1日に破綻したファースト・リパブリック銀行は、4月の終わりに以下のような株価の値動きを見せていました。

ファースト・リパブリック銀行の4月28日までの株価の値動き

zerohedge.com

こうなってしまうと預金の流出は加速するだけであり、結局、全体で十数兆円規模の預金流出となり、この翌営業日にファースト・リパブリック銀行は破綻しました。

破綻規模は、リーマン以来最大です。

そして、おそらく、これがどんどん「続いていく」のです。

ファースト・リパブリック銀行が破綻した翌日のニューヨーク株式市場では、中小銀行の全体が下がったとはいえ、以下の 3つの銀行が 20%から 30%という壊滅的な株価の下げを見せていました。

・パックウェスト・バンコープ銀行

・ウエスタン・アライアンス銀行

・メトロポリタン銀行

もともと、すでに株価が半分とかになっていた後のこれです。

以下で少しふれています。

(記事) ファースト・リパブリック銀行の破綻を受けて、さらに3つのアメリカの銀行の株価が暴落し、複数回の取引停止に (2023/05/03)

そのうちのパックウェスト・バンコープ銀行の昨日までの株価の動きと、先ほどのファースト・リパブリック銀行が破綻するまでの株価の動きと照らし遭わせれば、すぐにどうこうではなくとも、「近い」とは言えそうです。

5月2日までのパックウェスト・バンコープ銀行の株価の推移

NASDAQ

これらの銀行に預金を預けている人たちが、「私の預けているこの銀行は大丈夫だから」と考える基準は、もはや消えているはずです。実際に、リーマン以来規模の銀行の破綻が次々と現実に起きているわけですから。

保険に入っている預金は保障されるとはいっても、いつ返還されるのかは定かではありません 。

現在株価が暴落している銀行についても、現状「サイレントな取り付け」が加速していると見られます。

こういうように、アメリカの中小の銀行については、一種の「ネガティブ方面の連鎖」が起きており、厳しい状況となっていると考えられ、そんなに長く安泰が続くわけではない銀行もかなりあると思われます。

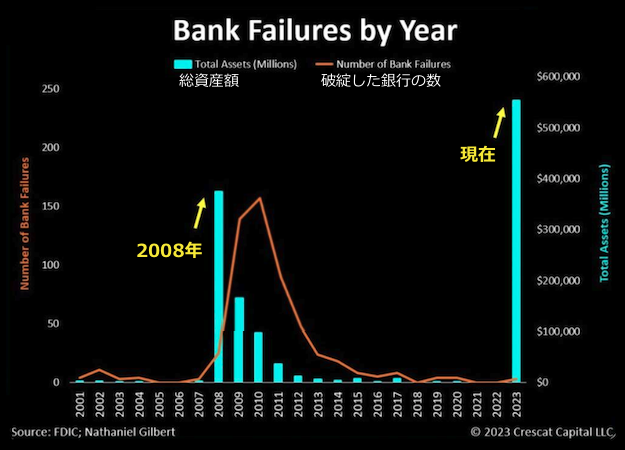

ちなみに、現在は、たった数行が破綻したに過ぎないですが、その破綻した資産総額は、2008年から 2009年の銀行破綻の資産と並んできています。

2008年から 2009年に破綻したアメリカの銀行は、150行程度だったようです。

米国の2001年からの毎年の銀行破綻数と総資産

Crescat Capital LLC,Nofia

現時点ですでに、銀行破綻の際に預金を保障する組織である連邦預金保険公社 (FDIC)の資産 (日本円で約 17兆円)ではどうにもならないところに達しようとしています。

そうなった場合、「いつ預金が返還されるか」など予測できるものではないです(来世で返還します、とまではいかないでしょうが)。

昨日、英テレグラフの著名なジャーナリストが、

「アメリカの銀行の半数ほどが支払い不可能になる可能性がある」

という記事を投稿していました。

アメリカの銀行の数は全部で 4800行だそうで、半数となると、2000などというような数字が出されるわけですが、その記事をご紹介させていただこうと思います。

読まれれば、おわかりになると思いますが、少なくとも、危機を煽り立てて書いているというような記事ではありません。現在の状況を淡々と書き並べているものです。

記事中に、関係する報道やリンクなどを示させていただきます。

ここからです。太字はこちらで施しています。

アメリカの銀行の半分が支払不能になる可能性がある - 信用危機はどのように始まるか

Half of America’s banks are potentially insolvent – this is how a credit crunch begins

Ambrose Evans-Pritchard 2023/05/02

米国の商業用不動産と米国の債券市場における双子の暴落は、米国の銀行システムにおける 9兆ドル (約 1200兆円)の無保険預金と衝突した。このような預金は、このサイバー時代には午後には消えてしまう可能性がある (※ 現在はネットで預金を移動できるので、あっという間にサイレントで取り付けが発生するというような意味)。

米国史上 2番目と 3番目に大きな銀行 (シリコンバレー銀行とファースト・リパブリック銀行)の破綻が立て続けに発生した。

米国財務省と連邦準備制度理事会は、これらの事例が「特異な事例」であると私たちに信じさせたいと考えているが、それは危険な回避だ。アメリカの 4,800行の銀行のほぼ半数が、すでに資本バッファー を使い果たしている。

> 資本バッファーとは、不測の事態に対して、金融機関が資金繰りが逼迫することに備え、最低所要比率以上の自己資本の確保を促すために、自己資本の最低所要比率に加算されるもの。 (資本バッファー)

彼らは、米国の会計規則の下ですべての損失を市場に計上する必要はないかもしれないが、それによって支払い能力が生じるわけではない。誰かがその損失を負担する。

スタンフォード大学の銀行専門家であるアミット・セル教授は以下のように述べている。

「不気味です。何千もの銀行が水没しているのです」

「これがシリコンバレー銀行とファースト・リパブリックだけの話だとは思わないようにしましょう。米国の銀行システムの多くが支払不能になる可能性があります」

連邦準備制度理事会による金融引き締めの完全なショックはまだ起きていない。巨額の債務は、今後 6四半期にわたって借り換えの崖っぷちに直面する。

そうして初めて、米国の金融システムがパンデミック時の極端な金融刺激策によって引き起こされた過剰なレバレッジを安全に縮小できるかどうかがわかる。

セル教授と銀行の専門家グループによるフーバー研究所のレポートによると、現在、2,315を超える米国の銀行が、負債よりも価値の低い資産を抱えているという。彼らのローン・ポートフォリオの市場価値は、記載されている簿価よりも 2兆ドル (約 270兆円)低くなっている。

これらの貸し手には大きな獣が含まれている。

最も脆弱な 10の銀行のうちの 1つは、資産が 1兆ドル (約 136兆円)を超える国際的な組織体だ。残りの 3つは大手銀行だ。

セル教授はこう述べる。

「これは、ストレステストに合格する必要がなかった 2,500億ドル (約 34兆円)未満の銀行だけの問題ではありません」

米国財務省と連邦預金保険公社 (FDIC)は、3月に破綻したシリコンバレー銀行とシグネチャー銀行の無保険預金者を「システミックリスク免除」で救済することで危機を食い止めたと考えていたが、ホワイトハウスは、すべての預金を一括保証することに反発した。

すべての預金の一括保証は、富裕層への社会福祉のように見えるためだ。その上、FDIC の資産は 1,270億ドル (約 17兆円)にすぎず (しかも、じきになくなる)、最終的には独自の救済が必要になる可能性がある。

当局は、預金者たちが暗黙の保証を認識することを期待して、この問題をあいまいなままにしておくことを選択した。

しかし、そのギャンブルは失敗した。先週、ファースト・リパブリック銀行には大手銀行グループから 300億ドル (約 4兆円)が注入されたにもかかわらず、預金者たちは猛烈なペースでファースト・リパブリック銀行から預金を引き出した。

ファースト・リパブリック銀行の乗っ取りの可能性を探っていたホワイトナイトは、帳簿を調べて不動産被害の規模を発見すると、後ずさりした。

FDIC はファースト・リパブリックを差し押さえ、株主と債券保有者の両方を一掃しなければならなかった。JPモルガンに資産の回収を働きかけるには、 130億ドル (約 1兆7000億円)の補助金と 500億ドル (約 6兆8000億円)の融資が必要だった。

投資調査会社エバーコア ISI 社のクリシュナ・グハ氏は、次のように述べている。

「公的補助金がなければ、ファースト・リパブリックを買収する買い手はいないでしょう」

グハ氏は、何百もの中小銀行が同じ運命を避けるために、ハッチを打ち破り、貸出を抑制するだろうと警告している。これが信用収縮の始まりだ。

病状悪化リストの次にあるパック・ウェスト銀行の株価は、5月1日の後半の取引で 11%下落した。これが次に起こることの先駆けとなるだろう。

(※) 参考記事「ファースト・リパブリック銀行の破綻を受けて、さらに3つのアメリカの銀行の株価が暴落し、複数回の取引停止に」

米国当局は、すべての預金を一時的に保証することで、差し迫った流動性危機を抑えることができる。しかし、それはより大きなソルベンシーリスク (※ 責任準備金の算出の基礎となる予定利率を確保できなくなるリスク)に対処していない。

財務省と FDIC は、まだそれを否定している段階にある。彼らは、無謀な貸付、管理の悪さ、および一握りの銀行による足の緩い無保険の預金者への過度の依存が失敗の原因であると非難しているが、これにはおなじみの輪廻がある。セル教授は以下のように言う。

「ベアー・スターンズが 2008年に倒れたとき、彼らは同じことを言いました。すべてうまくいくだろうと」

ファースト・リパブリック銀行はテクノロジーの新興企業に融資を行っていたが、主に商業用不動産で行き詰まっていた。

しかし、この商業用不動産の問題は、まだ始まってもいない。オフィスビルと工業用不動産は深刻な不況の初期段階にある。ゴールドマン・サックスの不動産の第一人者であるジェフ・ファイン氏は、商業用不動産について次のように言う。

「今、私たちが立っている場所は、ほぼパーフェクトストームの手前です」

「金利は 1年で 400 ~ 500ベーシス ポイント上昇し、金融市場はほぼ完全に閉鎖されました。商業不動産部門には 4兆から 5兆ドル (約 540兆円から 680兆円)の負債があり、そのうち約 1兆ドル (約 136兆円)が今後 12か月から 18か月で満期を迎えようとしていると推定されます」

商業用不動産ローン (CMBS) のパッケージは通常、満期が短く、2~ 3年ごとに借り換えを行う必要がある。パンデミック中に FRB がシステムに流動性をあふれさせたとき、借入は爆発的に増加した。

その負債は、2023年後半と 2024年に期限が到来する。

(※) アメリカの商業用不動産の危機的な状況は、こちらやこちらで海外の記事を翻訳しています。

損失は 2008年のサブプライム危機と同じくらいに悪くなるのだろうか。

おそらくそうではない。

キャピタル・エコノミクス社によると、米国の居住用不動産への投資バブルは、2007年に GDP の 6.5パーセントでピークに達した。今日の商業用不動産の同等の数値は 2.6パーセントだ。

しかし、その脅威はまた些細なものでもない。

米国の商業用不動産の価格は、これまでのところ 4~ 5パーセントしか下落していない。キャピタル・エコノミクス社は、ピークから 22%の価格の減少を予想している。これは、すべての商業用不動産融資の 70%を占める地方銀行の融資ポートフォリオにさらに大きな打撃を与えるだろう。

同グループのチーフエコノミスト、ニール・シアリング氏は以下のように述べている。

「最悪のシナリオでは、不動産の低迷を加速させ、それが銀行システムにフィードバックする『ドゥーム・ループ(死の連鎖)』を生み出す可能性があります」

シリコン・バレー銀行の苦労はそれとは違った。その罪は、世界で最も安全な金融資産であるはずの米国債に過剰な預金を預けたことだった。バーゼル規制当局のリスク加重規則の下でそうすることが奨励された。

これらの債務証券の一部は、長期満期で 20%を失っている。これは、預金逃避をカバーするために売却しなければならないまでの理論上の損失だ。

米国当局は、シリコン・バレー銀行がこの国債を金利デリバティブでヘッジするべきだったと述べている。しかし、フーバー研究所の論文が明らかにしているように、ヘッジはある銀行から別の銀行に損失を移転するだけだ。代わりに、ヘッジ契約を引き受ける相手方が打撃を受ける。

この債券と銀行の危機の根本的な原因は、FRB と米国財務省によって長年にわたって生み出された常軌を逸した行動とひねくれたインセンティブにあり、現在進行中の超イージーなマネーから超タイトなマネーへの暴力的な変化に至る。

彼らは最初に銀河規模で「金利リスク」を作成した。現在、彼らは自分たちで作成した「遅延式の時限爆弾」を爆発させている。

インターナショナル・リスク・アナリストのクリス・ウェイレン氏は、悪意のある銀行にすべての責任を負わせる虚偽の説明に注意する必要があるとして以下のように述べた。

「 2019年から 2022年までの FRB の過度の公開市場介入が、ファースト・リパブリック銀行とシリコン・バレー銀行の失敗の主な原因でした」

ウェイレン氏は、米国の銀行と債券投資家 (つまり、年金基金と保険会社)は、FRB の QE 実験の最終ブローオフ段階によって残された 5兆ドル (約 680兆円)の暗黙の損失を「保持している」として、以下のように述べた。

「米国の銀行は有形の自己資本が約 2兆ドル (約 270兆円)しかないため、これには問題があります」

ウェイレン氏は、連邦準備制度理事会が金利を 100ベーシス ポイント引き下げるまで、金融危機が、中小銀行から主流の銀行へと食物連鎖的に移動し続けると予測している。

連邦準備制度理事会は後退するつもりはない。さらなる利上げを予定している。米国のマネーサプライは記録的なペースで縮小し続けており、毎月 950億ドル (約 13兆円)の量的引き締めが行われている。

(※) アメリカのマネー供給量は、世界恐慌以来の最低を更新し続けています。こちらの記事にグラフがあります。

恐ろしい真実は、世界の超大国であるアメリカの中央銀行が非常に混乱をきたしており、2つの毒のどちらかを選ばなければならないということだ。ひとつは、インフレに屈服するか。 または、銀行危機がシステミックな規模に達するようにさせるかだ。 そして、銀行危機が選択された。

>> In Deep メルマガのご案内

In Deepではメルマガも発行しています。ブログではあまりふれにくいことなどを含めて、毎週金曜日に配信させていたただいています。お試し月は無料で、その期間中におやめになることもできますので、お試し下されば幸いです。こちらをクリックされるか以下からご登録できます。

▶ ご登録へ進む